Modern Monetary Theory

Franz Rieder • Ausweg oder Sackgasse

(nicht lektorierter Rohentwurf) (Last Update: 01.07.2019)

Die große Ouvertüre zum Abschied des Euros ist gespielt. Vor allem in den USA war man von Anfang an davon überzeugt, dass der Euro der Versuch ist, nur mit Trompeten Beethovens Neunte zu spielen. Aber eben aus diesem Land kommt die Aufforderung, neu über das weltweite Geldsystem nachzudenken. Modern Monetary Theory nennt sich das Ganze und ist ein Versuch, der traditionellen Logik der Wissenschaft der Volkswirtschaft zu entkommen. Ob dies gelingt, ob der Versuch im Ansatz nicht schon zum Scheitern verurteilt ist, weil an den ökonomischen Paradigmen nicht wirklich im fundamentalen Sinne ein anderes Denken angelegt wurde, wird sich zeigen.

Wenn man Keynes ernst nimmt, dann lassen sich der Zeitpunkt und die Höhe von Investitionen nicht seriös vorhersagen. Da diese aber die Ökonomie antreiben und damit auch den Konjunkturzyklus, ist kein mathematisches Modell in der Lage, dies korrekt vorherzusagen. Die Modern Monetary Theory (MMT) bedient sich einer anderen Methodologie als die Post-Keynesianer. Bilanzen und Aggregation von Bilanzen mit simplen Verhaltensannahmen einerseits (MMT) stehen Gleichgewichtsmodelle gegenüber, die methodologisch eine Fortführung der Neoklassik darstellen (Gleichgewichte, statisch und dynamisch).1

Das mag trivial aussehen, prima vista, ist aber von dem zentralen Gedanken getrieben zu erklären - oder besser zu verstehen - woran die seit Marx nicht weichen wollende Antinomie zwischen Kapital und Arbeit krankt. Woran liegt es, dass sich marktwirtschaftliche Krisen entwickeln und woran liegt es, dass die Unterschiede zwischen Arm und Reich in manchen Phasen der Wirtschaftsentwicklung so schnell so großen werden könne, wie wir das zurzeit besonders signifikant erleben?

Die Frage nach den Ursachen von Krisen innerhalb der Marktwirtschaft, die uns ja in diesem Kapitel zentral beschäftigt, bekommt in der MMT eine spezifische Wendung. Sie wurde in dem vielleicht ersten genuinen MMT-Aufsatz in einer referierten Fachzeitschrift unter "Full Employment and Price Stability" im Journal of Post Keynesian Economics (JPKE) veröffentlicht (Mosler 1997)2 .

Darin bezieht Mosler Arbeitslosigkeit einmal auf ein zu geringes Defizit des Staates, das er Summen von Steuern minus Staatsausgaben errechnet sowie auf eine Neudefinition des Werts einer Währung, die durch die Preise des Staates bestimmt wird. Moslers Ansatz ist weitreichend, sieht er doch die heutige Wirtschaftspolitik konträr zu deren impliziten Zielen, durch Zinspolitik Arbeitslosigkeit zu bekämpfen. Wirtschaftspolitik, die darin besteht, durch die Zinspolitik der Zentralbank in Zeiten zu hoher Inflationsraten Arbeitslosigkeit zu bekämpfen führt geradezu in den gegenteiligen Prozess, nämlich Arbeitslosigkeit zu schaffen.

Dieser fatalen

Entwicklung könnte der Staat leicht durch ein Handeln als

"Employer

of Last Resort"

jederzeit entgegenwirken und Arbeitslosigkeit erfolgreicher bekämpfen

bzw. beseitigen wie dies ja seiner

Meinung nach in den verschiedenen, politischen Maßnahmen der

neuerdings so genannten "Job

Guarantee"

Programme aufgelegt wird.

Was

für uns aber von fundamentalem Interesse ist, ist weniger die

Relevanz von Job-Programmen, die meistens durchaus als erfolgreich

gelten dürfen, als die fundamentale Einsicht, dass der Staat als

Monopolist über die Währung seine Ausgaben nicht einfach

nur "finanziert".

Mosler begreift hingegen den Staat als den Schöpfer der Währung, was zunehmend auch in der akademischen Sichtweise sich durchzusetzen scheint und auch immer weniger von der Hand zu weisen gelingt. Wie wir von Anfang an zeigen konnten, übernimmt die Notenbank jene Praxis der Geldschöpfung und zum Teil auch der Geldwertbestimmung, was sich mit den Ausführungen von Georg Friedrich Knapp in dessen Werk: "Staatliche Theorie des Geldes" von 1905 weitgehend deckt3 .

So formuliert

Knapp a.a.O. "Das

Geld ist ein Geschöpf der Rechtsordnung. Es ist im Laufe der

Geschichte in den verschiedensten Formen aufgetreten. Eine Theorie

des Geldes kann daher nur rechtsgeschichtlich sein."

Und

damit verbunden entwickelt Knapp die Einsicht, dass es im

Wesentlichen die stattlichen Ausgaben sind, die zur Erhebung

staatlicher Steuern - und Abgaben - von den privaten Haushalten wie

den privaten Körperschaften führen, dass also der private

Sektor der Wirtschaft übergreifend über beide

Faktoren: Kapital und Arbeit vom stattlichen, in unseren Worten, von

der politischen Ökonomie weitgehend bestimmt wird.

Wir erkennen, es geht also um nicht weniger, als um die Staatenfinanzierung bzw. den Weg, den die Staaten bei ihrer Refinanzierung beschreiten müssen. Die neue Diskussion über MMT aber geht viel weiter, bekommt einen gespenstischen Touch. Denn mit der bislang doch noch recht apokryphen Theorie wird diskursiv die Grenze zwischen Geld- und Fiskalpolitik bereits überschritten und damit auch die Frage verschoben, wer letztlich innerhalb der makroökonomischen Arbeitsteilung für die Einkommenspolitik und wer für die Arbeitsmarkt- bzw. Beschäftigungspolitik zuständig und damit auch verantwortlich ist?

Schauen wir auf

die Gegenwart (2019), dann ist die Frage, ob die EZB sich nicht

längst schon auf den Weg gemacht hat, vom "lender

of last resort"4

zum "employer

of last resort"

zu werden. Als "lender

of last resort"

soll eine Zentralbank dem Geschäftsbankensystem vor allem bei

drohenden Liquiditätsengpässen kurzfristig Liquidität

zur Verfügung stellen und somit die Versorgung der Wirtschaft

mit Geld durch die Krisenphasen sichern. Diese Aufgabe wird vor allem

bei internationalen Währungs- und Devisenkrisen gefordert, und

der IWF steht als die zentrale Institution zur Bewältigung

dieser Aufgabe bereit.

Bereits in der Vergangenheit wurde dieses

Geschäftsmodell kritisiert als eine Art kostenlose, staatliche

Einlagensicherung für private Investoren5 .

Bereits mehrmals hat die Deutsche Bundesbank die Ansicht vertreten,

dass der IWF in diesen Fällen nur in begrenztem Umfang

Liquidität bereitstellen sollte, da die private Verantwortung

für die Krisenbewältigung bei privaten Körperschaften,

was eine Bank ja ist, Vorrang haben sollte. Ein wenig zahnlos und

nebulös wies die Deutsche Bundesbank immer wieder darauf hin,

dass andernfalls gegen elementare, marktwirtschaftliche Prinzipien

verstoßen würde, weil das staatliche Eingreifen Investoren

von den Risiken ihrer unternehmerischen Entscheidungen entbinde und

Lösungen zwischen Schuldnern und Gläubigern untergrabe.

Wir

begegnen an diesem Punkt erneut unseren ausführlichen

Überlegungen und Darlegungen der Gläubiger-Schuldner-Relation,

die aber weniger als Motor der volkswirtschaftlichen Dynamik

betrachtet wird als aus der Perspektive eines auseinander tretenden

Antagonismus zwischen Risiko und Verantwortung reflektiert wird.

Die Bedeutungsverschiebung von der Politischen Ökonomie hin zu einer Frage des "Moral Hasard" aber ist höchst riskant, wie man gleich im Rahmen der aktuellen MMT sehen wird. Kindleberger, Bagehot und Hawtrey sahen bereits vor Jahrzehnten diese Bedeutungsverschiebung als eine fundamentale Angelegenheit marktwirtschaftlichen Handelns, als ein grundlegendes Dilemma, das darin besteht, dass mit der institutionellen Einführung eines lender of last resort zugleich auch die private Eigenverantwortlichkeit, vor allem im privaten Bankensektor, für Währungsstabilität sinkt. Der Kreditgeber letzter Instanz sollte durch eine risiko-unbedingte Bereitstellung von Liquidität zu angemessenen Zinsen, also Zinsen unterhalb des Marktzinses aber deutlich oberhalb des Referenzzinsensatzes die Gefahr eines Bank Runs sowie der Unterversorgung der Wirtschaft mit Liquidität verhindern.

Strukturell sind nationale wie internationale Kreditgeber letzter Instanz, also etwa nationale Notenbanken und der IWF ähnlich, da an Krisenszenarios der Liquiditätsversorgung gebunden. So übt die nationale Notenbank etwa die Funktion einer normalen Refinanzierungsstelle der Geschäftsbanken aus, indem sie kurzfristige Darlehn, besichert mit marktgängigen Pfändern, ausgibt. Das sichert ausreichende Liquidität für die reibungslose Abwicklung des normalen Zahlungsverkehrs. Des Weiteren versorgen sie in Krisenzeiten die Märkte mit so viel Liquidität, dass es zu Bank-Run-Situationen möglichst gar nicht erst kommt.

Diese

Vorstellungen galten auch international. Wenn nationale Notenbanken

die Nachfrage nach Währungsreserven aus ihrem Bestand nicht mehr

erfüllen konnten, also vor allem in Zeiten von

Zahlungsbilanzproblemen aber auch Folgen von Naturkatastrophen,

bestand die Situation und der Bedarf an einem internationalen lender

of last resort, der Liquidität in Form von Kreditfazilitäten

zur Verfügung stellt. Im Rahmen der internationalen

Wirtschaftspolitik gewährten daher der IWF oder auch einzelne

Regierungen in bestimmten Fällen Finanzhilfen oder Kredite, um

Krisenphasen zu überwinden.

Im

Rahmen der europäischen Geldpolitik bietet die EZB im Rahmen

ihres Mandats ständig zwei Fazilitäten an. Einmal die

Spitzenrefinanzierungsfazilität, im Rahmen dessen Banken

Übernachtkredite aufnehmen

können und die Einlagefazilität für die kurzfristige

(über Nacht bzw. tageweise) Anlage überschüssiger

Liquidität der Banken bei der EZB. Die Zinssätze für

diese beiden Fazilitäten bilden die Ober- bzw. Untergrenze für

den Tagesgeldsatz, dem sog. EONIA6 .

Wir begegnen an dieser Stelle erneut den bisweilen schon fast mysteriösen Target-II-Salden und halten heute nur so viel fest, dass es sich bei diesen Salden um Zinsen für unbesicherte Anlagen aus Spitzenrefinanzierungs- und Einlagefazilität handelt, was, prima vista, einer normalen Bankbilanzierung entspricht. Dass diese Form der Bilanzierung aber eine Besonderheit von und in Krisensituationen darstellt, soll nicht vergessen werden. Krisensituationen im Sinne der europäischen Variante der Kreditvergabe letzter Instanz hat nicht nur das Auseinandertreten von Risiko und Haftung zur Folge, sondern führt, wie wir sehen werden, zu einem selbstverstärkenden Effekt, der aktuell die geldpolitische Diskussion innerhalb der Euro-Zone prägt.

Dabei geht es längst nicht mehr nur um Fragen der phasenweise umfangreichen, einseitigen Devisennachfrage bzw. Devisenspekulation, wie wir sie in der sog. Griechenlandkrise befürchten mussten und im Ansatz beobachten konnten. Devisenspekulationen, zumal wenn terminliche Shortpositionen über Bankdarlehn aufgebaut werden, sind gewissermaßen eine maximale Spreizung des Schuldner-Gläubiger-Verhältnisses, oder anders gesagt, dessen rechtlich Nivellierung. Wir haben früher bereits das Schuldner-Gläubiger-Verhältnis als eine Rechtsposition im marktwirtschaftlichen Prozess derart betrachtet, dass darüber eine Folge oder Ketten an Schuldner-Gläubiger-Verhältnisse sich anschließt, deren Sinn es ist, monetäre Liquidierungen von Eigentum in Anlagen der betrieblichen Refinanzierung zu verwandeln.

Das Bild eines Gläubiger-Schuldner-Verhältnis stellt im vorliegenden Fall diese Refinanzierungskette bzw.- -matrix vor, bei der es um zwei Rechtspersonen oder Körperschaften gehen kann wie auch um rechtlich kaum oder nicht mehr zu durchschauende Strukturen der Verknüpfung von Privatpersonen und Körperschaften aller Art und über die Grenzen volkswirtschaftlicher Rechtsräume hinweg, zudem noch außerordentlich dynamische Formen von Beteiligungen.

Bleiben wir noch ein wenig bei dem Bild des lender of last resort. Sinn (2014) weist in Hinblick auf die Refinanzierung der Euro-Staaten profunde und zurecht darauf hin, dass das Prinzip der rechtlichen Gläubiger-Schuldner-Strukturen spätestens mit dem sog. STEP-Markt ausgehebelt worden ist7 . "Mit der Akzeptanz von Bankanleihen als Pfänder wurde die Idee der Sicherung der Refinanzierungskredite durch Pfänder ad absurdum geführt, weil sie keinen Schutz vor systemischen Bankrisiken bieten und dem Missbrauch Tür und Tor öffnen." (2014, S. 211)

Minutiös

zeichnet Sinn im gleichen Kapital den Weg nach, den die Idee der

Sicherung resp. der Pfänder in den letzten Jahren genommen hat.

Das begann am 15. Oktober 2008 mit Vollzuteilungspolitik und führte

über einige Stufen der Reduzierung der Mindestratings für

die Kreditvergabe im Eurosystem von Single A über Triple B sowie

der Erweiterung von Durationen bzw. Fälligkeiten auf LTROs bis

hin zu den ein paar Seiten vorher beschriebenen GLRG-II

Anschluss-Programmen der EZB.

Sie markieren in ihrer wahrlich

mittlerweile des Öfteren zurecht beklagten semantischen

Verschleierungen die Spur einer politischen Ökonomie, die in der

Kombination aus verlängerten Laufzeiten, reduzierten

Besicherungen der Pfänder auf mittlerweile untergradig

verbrieften Ramschniveaus vieler Pfandtitel und der Null- bzw.

Niedrigzinspolitik der EZB, die damit den ehemals auch schon eher

schlecht als recht funktionierenden Interbankenmarkt sogar noch auf

einem signifikant niedrigeren Niveau unterboten hat.

Kurz gesagt, mithilfe der EZB wurden und werden Geschäftsbanken mit marktgerechter Bonität sowie Institute mit weit unterhalb einer marktgerechten Bonität bis hin zu wahren Zombie-Banken auf nicht einmal Ramschniveau mit fiskalischen Mitteln aus der Realwirtschaft und von Privatvermögen der europäischen Staatengemeinschaft refinanziert bzw. rekapitalisiert. Wie tonnenschwere Lasten ziehen eigentlich schon längst pleite-gegangene Privat- und halb-staatliche Institute die Liquiditätsflüsse regelrecht in trockene Gelände oder versiegen die Geldströme wie das Wasser im Okavango-Delta; das ist die eine, die traditionelle Sichtweise.

Zu ihr gehört ganz im erweiterten Sinne eines lender of last resort, dass der einzig wirksame Schutz vor Bankenmissbrauch, also davor, dass Banken das Vertragsverhältnis zwischen Emittent und Käufer von Bankanleihen fundamental zerstören, dass, um notenbankfähig zu sein, "Bankanleihen wenigstens gehandelt werden mussten."(S. 212) Was aber als eine Langfristfolge nach dem Zusammenbruch des globalen Festkurssystems, das wir unter dem Namen "Bretton-Woods-System" besprochen haben, eingetreten ist, ist eine Kreditwirtschaft, die ganz ohne effektive Sicherheiten zunehmend öfter auskommt. Der "Ringtausch", den Sinn beschreibt (S. 212), mag dafür ein illustres Beispiel sein.

Bereits im Jahr

2000 bezeichnete Kanzler Kohl einen solchen

außermarktwirtschaftlichen Trick als einen "phantasievollen

Weg" bei der Beantwortung der damals im russischen Lager sich

ausbreitenden Schuldenfrage vor allem mit der deutschen Wirtschaft.

Damals hatte Russland allein aus den Zeiten der Sowjetunion rund 50

Milliarden D-Mark Schulden in Deutschland. Dazu kamen etwa 24

Milliarden Mark, die es nach 1991 auslieh. Zudem fordert die

Bundesregierung etwa 15 Milliarden Mark aus Kreditverpflichtungen

zwischen der damaligen DDR und der Sowjetunion.

Der Kerngedanke

des "phantasievollen Weges" bestand damals schon in einem

Ringtausch, bei dem deutsche Firmen einen Teil der Schulden Russlands

dadurch begleichen sollten, dass sie dafür Anteile an russischen

Unternehmen bekommen. Dieser gewissermaßen als eine Art

"Naturaltausch" zu bezeichnende Weg wurde ernsthaft unter

Einbezug wichtiger politischer Instanzen und Institutionen diskutiert

und diese Diskussion galt als "geheim" und wurde aber nach

einigen Monaten hinter verschlossenen Türen wieder verworfen.

Burckhard Bergmann, damaliger Vize-Chef von Ruhrgas, das bereits rund fünf Prozent am russischen Energieriesen Gasprom besaß, formulierte deutlich ablehnend: "Staatliche Schulden sind Sache der Regierungen und nicht Sache von privatwirtschaftlichen Unternehmen.“8 Aber genau so stellt sich heute, auch unter erheblichen "Geheimabsprachen" zwischen Privatbanken und EZB die Sache mit dem Ringtausch in der Öffentlichkeit dar. Ungern hören europäische Regierungen, dass sie über die EZB Formen der Staatenrefinanzierung ausprobieren, die kein Wähler, ob informiert oder nicht, so billigen würde. Der Trick im Ringtausch nämlich ist, dass mit dem Wertverlust des Pfandes letztlich der Bürger als lender of last resort sozialisiert worden ist.

Wir haben

andernorts bereits darauf hingewiesen, dass Zinserträge, die im

Eurosystem durch Anlagekäufe und Refinanzierungskredite

entstehen, dadurch vergemeinschaftet werden, dass sie anteilsgemäß

nach der Größe der jeweiligen Volkswirtschaft -

Kapitalanteil - und des Landes berechnet werden und als Ertragsanteil

an den Zinserträgen den einzelnen nationalen Finanzministerien

gutgeschrieben werden. Das bliebe ein ganz normaler Vorfall, wäre

da nicht zugleich auch die Regelung, so mit den

Abschreibungsverlusten zu verfahren. Abschreibungsverluste bei

Refinanzierungen entstehen aber dadurch, dass die hinterlegten

Pfänder, die Banken als Sicherheiten für ihre Kredite bei

der EZB begeben haben, sich als wertlos herausstellen.

Und dem ist

nicht genug. Denn schaut man sich an, was dann da in den bereinigten

Kreditbüchern der Banken an Krediten stehen, dann wird man

feststellen, dass das Staatspapiere sind.

Die Absenkung der Ratings für hinterlegte Pfänder durch die EZB bis über die Grenze zu toxischen Papieren hinaus hatte ja das Ziel, den nationalen Privat- und Geschäftsbanken den Erwerb von Staatspapieren zu ermöglich. Damit konnten Banken ihre Kreditbücher um kranke Ausreichungen in ihren Kreditbüchern bereinigen, erhielten jede Form von Liquidität, ohne direkte Auflagen, und nahmen gerne Staatspapiere stattdessen in die Bücher. Die Banken waren vorerst einmal gerettet und die Kreditflüsse zwischen Bank und Privatwirtschaft und Bank und Staat gesichert, selbst dann, wenn der internationale Kapitalmarkt längst schon die mangelnde Bonität und Seriosität der Refinanzierungswünsche von Banken und Staaten mit so hohen Zinsen belegt hatte, dass man den Wunsch durchaus hätte ins Reich der Märchen abschreiben müssen.

Diese Situation dauert innerhalb der Euro-Zonen nun schon seit Jahren an. Während im Rahmen der internationalen Währungs- und Wirtschaftspolitik die Zusagen für Finanzhilfen bzw. Kredite nach wie vor sehr restriktiv vergeben werden und sich auf Krisenphasen oder Naturkatastrophen beschränken, hat die Euro-Zone einen phantasievollen Weg außerhalb dieser Restriktionen versucht. Während der IWF z.B. auch bei der Refinanzierung des griechischen Staatshaushaltes stets unter Nachhaltigkeits- bzw. Tragfähigkeitskriterien die Kreditvergabe gewähren wollte, haben die Euro-Regierungen im EZB-Rat diese Kriterien ausgesetzt.

Nun könnte man der Meinung sein, die Euro-Staaten betrieben geldpolitisches Harakiri. Und dieser Verdacht wäre nicht ganz unbegründet. Die Euro-Regierungen haben aber den Transfer der Nachhaltigkeit und Tragfähigkeit von Staats-Refinanzierungskrediten von den privaten und öffentlichen Kapitalmärkten zum Bürger als lender of last resort stets mit dem Hinweis auf eine wirtschaftspolitische Rechtmäßigkeit unterlegt. Die Euro-Staaten argumentieren über den EZB-Rat stets damit, dass die EZB ihr wirtschaftspolitisches Mandat der Geld- und Zinspflege einhält. Dahinter verbirgt sich das von uns so beschriebene japanische Modell, welches den Staat als employer of last resort begreift.

Wir ahnen also, dass die Krux im Übergang von der Realwirtschaft zur Politischen Ökonomie sich in eben dieser Frage verbirgt: welches Ziel hat die Refinanzierungspolitik der Euro-Staaten? Würden Staaten ihren Bürgern die Kreditrisiken einfach nur so aufbürden, ohne Gegenleistung gewissermaßen, wäre das mehr als ein Skandal, es wäre eine Art der machtpolitischen Selbstbedienung am Geldbeutel der Bürger, Wähler oder Nicht-Wähler. Wenn in einem Staaten- und Wirtschaftsverbund wie der Euro-Zone die Refinanzierung der Staatshaushalte in Krisenzeiten der Sicherung von Arbeit in der Realwirtschaft dient, wäre wenig dagegen zu sagen, wäre dies in bestem Sinne Keynes ein politischer Eingriff in die Marktwirtschaft da, wo diese an die Grenzen ihrer volkwirtschaftlichen, vor allem ihrer Wohlfahrtsverpflichtungen gerät.

Aber haben wir es wirklich mit der keynesianisch legitimen Intervention des Staates zur Sicherung von Arbeit in Krisenzeiten zu tun? Offensichtlich ist, dass neuerdings immer mehr Stimmen, auch die von geldpolitischen Experten kein Blatt mehr vor den Mund nehmen, wenn aus dem Verdacht der Staatenfinanzierung längst eine Erkenntnis geworden ist. "Notenbanken finanzieren den Staat" lautet heute die Überschrift über diverse Artikel in der Presse und diese rekurrieren auf Tatsachen, die sich politisch real kaum noch bemüht, sich vor den Augen der Bürger in eine Art semantischer Camouflage anzubiedern.

Mittlerweile gibt es sogar Konferenzen in aller Öffentlichkeit zum Thema Modern Monterary Theory selbst auf europäischem Boden. Die Frage, wie modernes Geld funktioniert, wird darin mittlerweile fast konsensuarisch beantwortet. Zentralbanken schreiben demnach Regierungen quasi auf Zuruf Einlagen bei sich gut, die dann wiederum von den Regierungen ausgegeben werden können. Die einzige Frage, die bei dieser Form der Kapitalwirtschaft bleibt ist, ob diese noch eine indirekte oder schon eine direkte Form der Staatenfinanzierung darstellt? Sagen wir, dies entspricht noch einer indirekten Form der Staatenfinanzierung, dann sehen wir strukturell ähnliche Formen in Japan, Kanda, Europa, China usw. also mittlerweile fast überall auf der Welt.

Und mit dieser Form der Refinanzierung von Staatshaushalten einher geht weltweit der gleiche Diskurs, dass die Refinanzierungskriterien der Staatshaushalte unmittelbar als Ziel die Finanzmarktstabilität haben, die allein darin erreicht wird, dass die Preise für Staatsanleihen in den Keller gehen. Und die Geschichte hat auch ein zweites Kapitel, dass darin besteht, das es letztlich völlig irrelevant ist, ob eine Zentralbank die Staatsanleihen direkt von der Regierung kauft oder die Banken das machen, wie wir soeben sahen, indem sie sich vorher das Geld bei der Zentralbank leihen müssen. Und als drittes Kapitel dieser Form der neuen Kapitalmarkt-Ökonomie, die eine rein politische Ökonomie schon längst ist, machen die Zentralbanken unmissverständlich deutlich, dass sie nötigenfalls am Sekundärmarkt alles aufkaufen, was auch nur irgendwo als ein Geldpapier existiert, dessen Wert einen Cent über dem reinen Papierwert liegt, und dies als Pfand hinterlegen, so dass die Banken kaum bzw. kein Verlustrisiko bei dieser Form der Kapitalmarktwirtschaft haben.

Es mag ja einen gewissen Reiz haben, der weit über den wirtschaftlichen hinausgeht, wenn Zentralbanken gewährt wird, sich als Hüterin und zugleich als Aufseherin über die Finanzpolitik und zugleich über die Beschäftigungspolitik eines Staates zu wähnen und mit QE-Programmen und Refinanzierungsprogrammen von Staatshaushalten sich wie Good-Father im "Kernel" der Politischen Ökonomie agierend wähnend zu gerieren. Das beste und zugleich zweifelhafteste Beispiel dafür mag die Troika in der Griechenlandkrise sein, hat sie sich doch weder demokratisch legitimiert noch fachlich angemessen in griechische Angelegenheiten eingemischt, die für sie so unsichtbar waren wie die Aufbauten großer Schiffe außerhalb der Sichtweite auf dem Ozean.

Wir wissen, bereits weniger als dreißig Seemeilen entfernt von unserem Sichthorizont bleiben Tausende von Schiffstransfers für uns Landratten unsichtbar. Und so musste mit der Zeit auch die Troika einsehen, dass die Kontrolle der Einhaltung der Austeritätspolitik zwar notwendig, aber doch nicht hinreichend für die Sicherung der griechischen Staatsfinanzen war, die seit der offiziellen Feststellung des griechischen Staatskonkurses am 3. Juli 2015 durch den EFSF als ein ungelöstes Problem fortexistierte.

Modern Monetary Theory - Teil II

MMT ist ein Kürzel, das immer mehr Beachtung findet. Sowohl in der akademischen Lehre in den USA und in der Politik der Vereinigten Staaten von Amerika. Hier in den Staaten hat die Debatte bereits den Zustand eines ideologischen Tumults erreicht. In Europa und Deutschland insbesondere fängt die Auseinandersetzung gerade erst an.

Was also ist dran an der modernen Geldwerttheorie? Was macht eine Theorie, die auf einer Theorie, die bereits mehr als hundert Jahre alt ist9 , aufbaut, so anziehend für neue, aktuelle Überlegungen? Gewiss die Unzufriedenheit ob der Unzulänglichkeit der akademisch vorherrschenden Theorien über das Geld und den Gründen sowie Folgen für die Kreditwirtschaft. Manchem klingen die Grundaussagen der MMT simpel, manchem theoretisch nicht wissenschaftlich begründet genug, manchem wagemutig in ihren Schlussfolgerungen; alles dies hat seine Berechtigung.

Dabei ist es durchaus von einem gewissen Reiz, die wissenschaftliche Herangehensweise doch einmal sich anzuschauen und welche Schlussfolgerungen die MMT daraus zieht. Ganz simpel ist das empirische Surrogat der MMT. Sie blickt auf die Transaktionen, die zu Bewegungen in den Bilanzen führen. Dies führt sie zu Aussagen, die jene Schuldtitel betrifft, die in jeder Unternehmensbilanz als Konten von Forderungen und Gegenkonten von Verbindlichkeiten geführt werden.

Schuldtitel entstehen also aus eben dieser Differenz von Forderungen und Verbindlichkeiten. Stehen die Forderungen in einem positiven Saldo, entstehen Erlöse, mithin Gewinne, wie umgekehrt Verluste in einem positiven Saldo von Verbindlichkeit, wozu ja auch Kredite zählen10 . Mit diesem Ansatz folgt die MMT den Grundlagen der staatlichen Theorie des Geldes von Knapp, der hier wie dort als "doppelte Buchführung" beschrieben wird.

Die doppelte Buchführung ist also in der MMT keine betriebswirtschaftliche "Technik", sondern geht als grundlegend theoretische Methode der Abstraktion weit über die rein betriebliche Betrachtung hinaus. Sie fokussiert die Schuldtitel resp. Einlagen oder Depositen bei Geschäftsbanken und vor allem bei Notenbanken, also dem, was gemeinhin als Geld bezeichnet wird.

Wir haben bereits in einem früheren Kapitel von Bankguthaben als umgangssprachlichen Sammelbegriff für Forderungen von Nichtbanken gegenüber Kreditinstituten gehandelt. Es ist Buchgeld auf Bankkonten, das jederzeit in Bargeld umgewandelt oder für Geldanlagen oder den Zahlungsverkehr verwendet werden kann.

Geld ist also Guthaben von Kunden bei Kreditinstituten, die auf namentlich bezeichneten Konten gebucht werden. In der Bilanz werden Einlagen als 'Verbindlichkeiten gegenüber Kreditinstituten' und als 'Verbindlichkeiten gegenüber Kunden' ausgewiesen. Letztere werden in der Praxis je nach Fristigkeit und Formvorschriften auch als Sicht-, Termin- und Spareinlagen bezeichnet. Nach dem Kreditwesengesetz gilt als Einlagengeschäft die "Annahme fremder Gelder als Einlagen ohne Rücksicht darauf, ob Zinsen vergütet werden".

Und damit sind wir bereits bei einem fundamentalen Unterschied zwischen MMT und traditionellen Geldtheorien, die im Keynesianismus ihren Ursprung haben. Hier herrscht ein krass verkürzter Begriff von Chartalismus, offenbar in Verkennung der staatsrechtlichen Dimension der Geldordnung vor. Bevor wir auf die staatsrechtliche Dimension des Geldes zurückkommen, eine Position, die wir an mehreren Stellen bereits ausgebreitet haben, kurz noch eine Gegenüberstellung der beiden großen theoretischen Ansätze.

Der Metalismus ist gewissermaßen eine Theorie, deren Grundlage die Vorstellung von Geld als einer substanziellen Trägerschaft seines Wertes ist. Geld ist demnach ein empirisches, physikalisches Gut in der Form eines wertvollen Metalls, deren historische Erscheinung zwar nicht von Anfang an, aber doch im Rahmen von modernen Tauschgesellschaften überwiegend Gold und Silber waren. Die Substanz bzw. der Güterwert des Geldes ist in dieser Vorstellung also wertbestimmend.

Im Gegensatz dazu gründet der Wert des Geldes im Chartalismus auf einem, von seiner Substanz bzw. seinem Güterwert unabhängigen, immateriellen Wert, vorgestellt als ein buchhalterisches System mit sozialer Akzeptanz. Ist im Metalismus der Geldwert also substanziell, so ist er im Chartalismus bilanziell.

Die sog. Metalisten müssen aufgrund ihrer Vorstellung vom Geld auch stets daran festhalten, dass Geld als Tauschware existiert und von allen Tauschpartnern akzeptiert wird - dessen soziale Komponente - so müssen sie auch festhalten an der Vorstellung, dass generell alle materiellen und immateriellen Güter, die als Tauschware akzeptiert werden, Geld darstellen.11

In dieser Vorstellung ist Geld also eine Schöpfung von Markt- bzw. Tauschvorgängen und damit auch ein knappes Gut, als es in seiner Substanz ja begrenzt ist und nur als dieses knappe Gut erleichtert es jede Form der Gütertransaktion, insofern Geld als generelles, als universelles Äquivalent aller Güter deren Wertbemessung ist. Man zahlt nicht mehr in einer Art situativer Wertbemessung ein Gut mit einem anderen, sondern alle Güter mit einem Gut, Geld.

Auch die für die Entwicklung der MMT wichtige sog. Österreichische Schule vertritt diese Vorstellung vom Geld. So besitzen nach Menger (1892) Güter verschiedene Grade von "Veräußerbarkeit". Der grundlegende Marktmechanismus von Angebot und Nachfrage nun trägt die Vorstellung, dass ein generell akzeptiertes Tauschgut (Geld) mit einer bestimmten Menge an Gütern und Dienstleistungen assoziiert wird; wir haben ausführlich darüber gehandelt.

Dieses leicht handelbare Gut wird dann nach Friedman (1974) zum Tauschmittel, genauer gesagt zum allgemeinen Äquivalent des Tauschvorganges selbst, wodurch die Akte des Kaufs und des Verkaufs von einander separiert werden können. Mit den Worten von Clower: "Money buys goods and goods buy money; but goods do not buy goods".12

Was hier wie in steinernen Lettern gemeißelt steht, ist aber keine ewige Tatsache, wenn gleich dies so erscheint. Und obschon der Metallismus noch immer das Fundament der neoklassischen Geldtheorie darstellt, definieren Neoklassiker Geld seit dem berühmten Satz von Hicks: "money is what money does"13 nur noch anhand seiner Funktionen als Wertaufbewahrungsmittel, als Zahlungsmittel und als Wertmaßstab. Alle drei Funktionen sollen also dem Geld inhärent sein; wenig logisch. Denn wenn die Natur einer Sache nicht bekannt ist, wie kann man dann ihre Funktionen definieren?

Wegen dieser alogischen Definition von Geld, die zugleich als eine rein funktionelle Definition erscheint, letztlich aber doch substanzialistisch ist, gehen Neoklassiker der unangenehmen Frage aus dem Weg, wieso Geld heute auch noch eine relativ stabile Kaufkraft hat, obwohl man mittlerweile bereits zunehmend und bald höchst wahrscheinlich nur noch digital bezahlt und die Golddeckung längst aufgehoben wurde. Es wird immer offensichtlicher, dass Geld ein rein buchhalterisches Phänomen ist. Und eben hier setzt die MMT erneut an, um dem Geld die letzte, überbliebene Mystifikation eines Wertes "an sich" (Kant) zu nehmen und schließlich als ein reines System an Relationen, ohne Substanz (Hegel) zu begreifen.

Nun verstehen wir besser, was wir als einen verkürzten Begriff von Chartalismus eben bezeichnet haben, der in einer Verkennung der staatsrechtlichen Dimension der Geldordnung mündet. Geld ist nicht Geld und auch nicht die Summe seinen Funktionen. Geld ist eine Ordnung. Diese Ordnung organisiert also in den jeweiligen Ordnungsräumen - Staaten - die Währung sowie die gesetzlichen Zahlungsmittel in dieser Währung und die Seigniorage als Hoheitsrechte und Gewährleistungspflichten von Verfassungsrang.

So sehr auch der Keynesianismus bzw. Post-Keynesianismus dies auch zu vermeiden sucht, so sehr die akademischen Lehren dieser Provenienz auch den Anspruch haben, Geld aus der mystisches Klammer des Substanzialismus zu befreien, machen sie sich doch keine Vorstellung von der grundlegenden, staatlichen Geldhoheit und deshalb auch keinen Begriff von der gegenwärtigen, reichweiten Transformation der Geldordnung von einer Ordnung des Privatrechts, wie sie in der neoklassischen privatrechtlichen Geldtheorie zum Ausdruck kommt, hin zu einer entkontrollierten, mittlerweile selbst nationale Ordnungsräume transzendierenden globalen Geldordnung, die weitgehend von den internationalen Finanzmärkten und den Notenbanken bestimmt wird.

Selbst die staatliche Währungshoheit, wie sie als die nationale Recheneinheit noch repräsentiert ist, wird zunehmend rudimentär. Denn die Geldhoheit - Zahlungsmittelhoheit - und die Seigniorage werden tagtäglich mehr und mehr faktisch den Banken, genauer gesagt den neuen Spielern, den sog. FinTechs und Kryptowährungen, überlassen und dabei rekurriert deutlich anschwellend der staatliche Finanzdiskurs im Vermeinen, dass doch die Zentralbanken die ganze Breite und Tiefe der Geldwirtschaft durch Reservepositionen und Zinspolitik unter Kontrolle habe.

Sieht man genauer hin, haben wir es mittlerweile mit einem offensichtlich fraktionalen Reservesystem zu tun, dessen Probleme und Fehlfunktionen im Geldsystem immer offenkundiger werden, was von der post-keynesianischen Geldtheorie teilweise offen bestritten, zumindest vernachlässigt oder missverstanden wird.14

Geld als staatlich geordnetes System wird allein schon dadurch deutlich, dass das Giralgeld in seinem Bestand gefährdet ist. Die inhärente Bestandsgefährdung des Giralgeldes liegt weder als positives Konto bei der Bank und befindet sich in einer rechtlichen Grauzone auch nicht mehr im Privateigentum der Bankkunden. Vielmehr steht das Giralgeld als implizite mithaftendes Teileigentum in der Bankbilanz, die es, gleichsam vom Bankkunden als unfreiwillig und nicht explizite eingeräumte Teilverfügung und so als Verbindlichkeit ausweist.

Wir durften in den letzten Jahren mehrmals miterleben, wie jede Schieflage einer Privatbank dieselbe in den täglich anfallenden und terminlich fälligen Geldforderungen gegen die Bank in Gefahr bringt. Da nun der Staat den Banken das Recht der Geldschöpfung und der eigenständigen Anlage-Allokation eingeräumt hat, ist jede Bank auf eine besondere Weise privilegiert in ihrer staatlich gestützten Sonderstellung gegenüber ihren Kunden, die sie bis über die Grenzen des Erträglichen und auch des wirtschaftlich Vernünftigen ausgereizt hat. Kein Unternehmen der Realwirtschaft hätte sich das erlauben können, was Banken in den letzten beiden Jahrzehnten auf Kosten ihrer Kunden sich herausgenommen haben.

Aber nicht nur die inhärente Bestandsgefährdung des Bankengiralgeldes ist eines der Probleme und Fehlfunktionen im Banken- bzw. staatlich gestützten Geldsystem. In dieser eigentumsrechtlichen Transformation des Geldsystem steckt auch eine systemische Tendenz zur Inflation, die dann selbst wiederum zu systemischen Friktionen und Krisen verläuft. Indem Banken maßgeblich daran beteiligt sind, dass Kreditblasen wie etwa im Immobiliensektor sowie Schuldenblasen wie etwa im Staatssektor durch massivste Ausweitung der Bankbilanzen finanziert bzw. refinanzierbar bleiben, erklärt sich nicht nur der Fehler, dass die alleinige Annahme, Inflation würde nur durch Zinssätze erzeugt bzw. beherrscht. Es muss auch gesehen werden, dass diese inflationäre Geschäftspolitik der Banken zu einer Ablösung des Kredit- und Finanzierungsmarktes von der Realwirtschaft geführt hat.

BIP-überschießende bzw. BIP-disproportionale Bankbilanzen befördern auf unmittelbare Art und Weise auch und bereits in der Bankengiralgeldschöpfung eine Verteilungswirkung, die eine stetig wachsende Ungleichheit zwischen den Aggregaten Arbeits- und Finanzeinkommen ergibt. Von größerer Bedeutung aber ist ein Effekt, den die klassische und die neoklassische Theorie gleichermaßen vernachlässigt haben und der das Einfallstor für die MMT geworden ist.

Die MMT wird nicht zufällig als "post-chartalistisch" in Anlehnung an deren Rekurs auf Knapp bezeichnet. Knapp argumentierte gegen den "intrinsischen" Wert oder wie wir gesagt haben, den Substanzwert des Geldes. Er ging davon aus, dass der Staat per "Charta" bestimmt, in welcher Einheit Steuern eingezogen werden. Der Wert des Geldes wird nach Knapp daher dadurch bestimmt, dass der Staat seine Bürger und Körperschaften zur Steuerabgabe in der von ihm festgelegten Währung zwingt. Und die Bürger wie die Körperschaften bieten ihrerseits ihre Arbeitskraft, ihre Dienstleistungen, Waren und Güter und auch Schuldtitel dem Staat, um an dessen "Geld", an dessen Währung zu kommen.

An dieser Stelle hatte Knapp und hat die MMT ein logisches Problem zu lösen, das Problem des Anfangs. Wie können Bürger und Körperschaften Steuern zahlen, wenn der Staat noch kein Geld in Umlauf gebracht hat? Das Problem des Anfangs ist hierbei also ein Problem der Zeitfolge und die Theorie muss deshalb annehmen, dass in unseren modernen Geldsystemen der Staat zuerst Geld ausgeben muss, um es dann qua Steuern wieder zurückzunehmen, was buchhalterisch einer Tilgung von Steuerverbindlichkeiten der Bürger und Körperschaften gegenüber ihren Staaten entspricht.

Als ein erstes Zwischenfazit können wir festhalten: In der MMT ist das privatrechtliche Haftungsprinzip in eine Vollhaftung aller Bürger und Körperschaften gegenüber dem Staat übergegangen. Staatliches Handeln im Sinne unserer Politischen Ökonomie ist stets eine Beanspruchung der jeweils allgemein vorhandenen Ressourcen. Staatliches Handeln greift über Steuern in die wirtschaftlichen Ressourcen und Handlungsprozesse des Privatsektor ein, idealerweise dort, wo es zu einer Überbeanspruchung von Ressourcen und dadurch wiederum zu inflationären Effekten gekommen ist. Steuern und Abgaben entziehen dann dem privaten Sektor Kaufkraft und weitere Ausgaben für Konsum und Kapitalgüter werden gebremst.

Sind einmal die Ausgaben sektoral gesenkt, ist die (Über-)Nachfrage hier gestoppt, fallen auch die Inflationsraten entsprechend und der Staat kann durch gezielte sektorale Besteuerung Inflation bzw. "Blasenbildungen" bekämpfen. Blasenbildungen oder ein zu hoher Anstieg von Vermögenspreisen etwa auf dem Immobiliensektor, sind Ergebnis von wirtschaftlichen Prozessen, die zu Lasten des Gemeinwohls bzw. der gesellschaftlichen Wohlfahrt gehen; in vielen, in den meisten Fällen. Leider hat bislang die MMT versäumt, eine Theorie für das Gemeinwohl zu formulieren und ersetzt diese Lücke durch eine rein funktionale Argumentation.

Wie dem auch sei, wir kommen darauf zurück, aus dem bisherigen ergibt sich, dass Steuereinnahmen weder unmittelbar noch in direkter, logischer Folge zur Finanzierung von Staatsausgaben dienen müssen. Sie können dazu verwendet werden, müssen aber nicht. Es ist die jeweilige, gewählte Regierung, die Steuern zur Finanzierung von Staatsausgaben einsetzt, gleichwohl Steuern nur eine Quelle von Einnahmen des Staates sind. Braucht eine Regierung Geld, gibt sie in der Regel Staatsanleihen aus15 .

Die BRD beleiht also Staatspapiere über das BMF bzw. die Bundesfinanzagentur, die von im Kern europäischen, US-amerikanischen und japanischen Bankinstituten gekauft werden. Beim Kauf fließt Geld von diesen Instituten auf das Zentralkonto des Bundes, ist damit auch Zentralbankguthaben und kein Giralgeld. Der mühsame Streit um des Kaisers Bart, ob also die Zentralbanken direkt oder indirekt Regierungen finanzieren, darf damit als beendet erklärt werden. In der Euro-Zone ist es also, wie wir vielfach schon beschrieben haben, die EZB, die den Banken Zentralbankgeld leiht, die es dann wiederum der bzw. den jeweiligen Regierungen der Euro-Zone ausreichen und im Gegenzug zu diesen Ausreichung Staatsanleihen bekommt.

Diese Form der Staatenfinanzierung existiert beileibe nicht nur in der Euro-Zone, sondern ist weltweit üblich. Die MMT fokussiert die Wertbestimmung von Geld aus dem Primat staatlicher Geld- bzw. Geldwertschöpfung, die aus Steuern heraus sich bildet. Wie wir schon früher gezeigt haben, entsteht Geld aus Gläubiger-Schuldner-Verhältnissen. Staatliches Geld besteht daher zuerst als eine Form der Einlage bei einer Zentralbank und wäre der Staat eine Bilanz wie ein Unternehmen erstellen, dann stünden dort auf der Habenseite alle jene Schuldverhältnisse, die ein Staat eingegangen ist, die abgeschrieben sind und weitergenutzt werden oder erneuert werden müssten, angefangen von Grundschulen über Universitäten, Straßen und Brücken usw. usw.

Staatliches Geld ist also sichtbar als eine Art Aufrechnungsgutschriften für Steuerschulden. Und eben diese Steuerschulden geben dem Geld insgesamt einen Wert. Im Prinzip sind Steuerschulden die Summen, die ein Staat festlegt für die Bezahlung seiner materiellen und immateriellen Anlagen, Projekte und Investitionen sowie für die staatlichen Verwaltungs- und Exekutivinstitutionen, die letztlich alle aus Krediten hervorgegangen sind.

Geldschöpfung insgesamt ist somit auch in der Regel private und staatliche Kreditschöpfung, also ein Prozess aus einem Gläubiger-Schuldner-Verhältnis heraus, der in der Marktwirtschaft Preise und Zinsen entstehen lässt und in der Politischen Ökonomie eben Steuern.

Dabei ist eine Besonderheit zu bedenken, dass etwa in föderalen Gesellschaftssystemen wie etwa der BRD nicht die gleichen fiskalischen Regeln auf Bundes- wie Länder- und kommunaler Ebene bestehen.

Für den "Bund" aber gilt aus dem bisher Gesagten, dass Steuern logisch nicht zur Finanzierung von Staatsausgaben hinreichend sind, sondern notwendig und dies vor allem auf der Länder- und Gemeindeebene sind, wo z.B. die Gewerbesteuer mit den unterschiedlichen Hebesätzen und die Gewerbekapitalsteuer, die eine ertragsunabhängige Besteuerung der Substanz des Gewerbebetriebs ist zu den wichtigsten und originärsten Einnahmequellen der deutschen Gemeinden sind.

Da der Staat zur Finanzierung seiner laufenden Kosten, der Bestandshaltung und der Erneuerung im Wesentlichen auf Staatsanleihen zurückgreift, erklärt sich der Leitsatz der MMT, dass Steuern nicht hinreichend für die Staatsfinanzierung sind. Steuern und die Emission von Staatsanleihen sind also die beiden deutlich sichtbaren Einnahmequellen einer Regierung, um die Zukunft eines Staates zu gestalten.

Steuern und Anleihen sind somit per se nichts Böses. Sie sind im Kern Kredite, die die Regierung sind beschafft hat, um den Bürgern und Körperschaften eines Steuergebietes sowie den Investoren, für die BRD hauptsächlich europäische, US-amerikanische und japanische Bankinstitute, eine Rendite auszuzahlen in Form von Verzinsungen und direkten wie indirekte Investitionen in ein Steuer- bzw. Staatsgebiet, materieller wie immaterieller Art.

Durch Emissionen von Staatsanleihen gehen Regierungen gewissermaßen in einer Art repräsentativer Legitimität Gläubiger-Schuldner-Verhältnisse ein, die sowohl auf privatrechtlich wie auf öffentlich-rechtlicher Ebene ein Versprechen implizieren, die Schulden zu tilgen und für die Tilgungslaufzeit einen Risikoabschlag, den Zins zu zahlen. Die Gläubiger des Bundes, also die Eigentümer (auf Zeit) resp. Besitzer von Staatsanleihen überweisen beim Kauf Geld auf das Bundeszentralkonto, in einer fremden Währung oder in Euro. Diese Zentralbankgeldguthaben können die Gläubiger natürlich auch weiterverkaufen. So wandern also die Zentralbankgelder in Form von Anleihen durch die Finanzmärkte, die gerne von Pensionsfonds und Banken aber auch von Privatinvestoren gekauft und möglicherweise wieder weiterverkauft werden.

Ein großer Irrtum in diesem staatlichen Geschäftsmodell dabei ist, dass Regierungen ihren Gläubigern, den Bürgern und Unternehmen weiß-machen wollen, dass die Risiken in den subsidiären Geschäftskreisläufen entstehen; dem ist nicht so. Denn in dem Moment, in dem eine Zentralbank, etwa die EZB, Geschäftsbanken oder auch den nationalen Notenbanken Geld leiht, hat dieser subsidiäre Kreditkeislauf begonnen und damit sind auch von dessen Anfang an gesehen die Regierungen bereits mit Geld versorgt. So versteht sich, dass eine Regierung keine Steuern in jedem Fall benötigt, um an Geld zu kommen. Eine Regierung kann prinzipiell immer an Geld kommen dadurch, dass indem sie neue Staatsanleihen an staatlich wie an private Gläubiger verkauft. Dieser Markt, an dem Staatsanleihen erstmalig verkauft werden, wird folgerichtig auch Primärmarkt genannt und abgegrenzt vom Sekundärmarkt oder wie wir sagen von einem subsidiären Markt, der so funktioniert wie Tochtergesellschaften in der Wirtschaft.

Wir benutzen deshalb lieber den Ausdruck Subsidiärmarkt, um die enge Verbindung von Regierungspolitik und Ökonomie herauszuheben. Die Politische Ökonomie ist also eine ökonomische Praxis, die auf dem Subisidiärmarkt (Sekundärmarkt) beginnt. Dies betonen wir auch deshalb so deutlich, weil die Politische Ökonomie damit auch bestimmt ist als ein Haftungsprinzip, das alle Bürger und privaten Körperschaften in einen - bislang zwar noch nicht rechtlich adäquat ausformulierten - Rechtsraum einschließt. Dieser Rechtsraum, in dem alle Gläubiger, also Steuerzahler, Unternehmen und Investoren zusammengefasst sind, ist ein Haftungsraum für alle Entscheidungen der Politischen Ökonomie eines Staates.

Nicht selten geschieht auf dem Subsidiärmarkt etwas, was man aus den Aktienmärkten nur allzu gut kennt, nämlich das sog. Window-Dressing16 . Für Regierungen übernimmt das in der Regel die Notenbank, die damit einen ganz wichtigen Beitrag im Finanzdiskurs eines Staates übernimmt. Damit will man die Haftungsrisiken herunterspielen, um vor allem die Subsidiärmärkte zu beruhigen. Dazu gehört als eine zentrale Maßnahme, dass die Notenbank zur Kurspflege Staatsanleihen kauft, um zu heftige Preisschwankungen auszugleichen, die durch Nachfrageschwankungen nach diesen Staatspapieren entstehen.

Eine Besonderheit - von vielen - in der Eurozone ist, dass im Rahmen moderner Finanzgeschäfte nationale Notenbanken und vor allem Geschäftsbanken sich Staatsanleihen durch Wertpapierleihen u.ä. ins Portfolio holen, um diese als Pfänder wie auch andere Papiere ihren folgenden Kreditausreichungen hinterlegen. Der Vorteil für die Banken dabei ist, dass sie an deren Stelle keine Eigenkapitalhinterlegung ausweisen müssen und es somit auch kaum eine wertmäßige Beschränkung der Ausgaben für Kredite in der Eurozone gibt.

Erst das Defizit findet in der Folge als Steuerungsgröße Eingang in das Zahlenwerk, das wir als Stabilitäts- und Wachstumspakt in Europa kennen.

Die von uns bereits angesprochenen Staatskrisen, allesamt Finanzierungs- bzw. Refinanzierungskrisen etwa in Irland und Griechenland weisen auf ein Problem hin, welches im Zusammenhang damit steht, dass Europa, anders als andere Volkswirtschaften keine rein nationale Veranstaltung ist, sondern ein transnationales Experiment, das Probleme, die bereits in nationalen Finanzierungsräumen existieren, extrem ausreizt.

Im Jahr 2015 musste der EZB-Rat eigentlich entgegen besseren Wissens die Vergabe von ELA-Krediten17 zur Abwendung einer Depositenflucht, die die Rettung Griechenlands an den Rand der Machbarkeit brachte, tolerieren. ELA-Hilfen werden von den jeweiligen nationalen Notenbanken bereitgestellt, allerdings auf deren eigenes Risiko hin. Das soll, vorausgesetzt die Solvenz der Bankinstitute ist gegeben, bei Geschäftsbanken zur Überbrückung kurzfristiger Liquiditätsprobleme dienen.

Die EZB hatte die Geldhäuser Griechenlands im Frühjahr 2015 von der regulären Geldversorgung abgeschnitten, weshalb sie viele Monate zur Liquiditätsversorgung fast ausschließlich auf ELA-Notkredite ihrer Athener Notenbank angewiesen waren; andernfalls wäre der griechische Staat schon früher in Konkurs gegangen, als dies geschah und, was im Ergebnis dazu geführt hätte, dass die Inhaber alter Schuldtitel erheblich viel weniger Vermögen hätten ins Ausland transferieren können, wozu vor allem französische, aber auch deutsche und andere europäische Institute zählten.

Man sieht bereits hier, wie innerhalb der europäischen Vernetzung der Institute wie in einem Dominoeffekt eins das nächste in den Abgrund zu ziehen in der Lage ist. Dahin versteht man ebenso, was mit dem "Weiterrollen" von Staatsschulden gemeint ist und den tieferen Sinn des Satzes:

"Wenn Banken ohne Marktzugang Schuldtitel ihres Staates kaufen, der ebenfalls vom Markt abgeschnitten ist, wenn sie dabei auf ELA zurückgreifen, dann wirft das erste Bedenken hinsichtlich einer monetären Staatsfinanzierung auf."18

Der Zugang zu den Finanzmärkten ist also von ganz entscheidender Bedeutung für die Finanzierung eines Staates und der Umweg, den ein "insolventer" Staat über seine Notenbank und in der Folge seinen Geschäftsbanken sucht, nicht immer ein Ausweg. Hinzu kommt, dass wie im Falle Griechenlands die Regierung für eine doch recht lange Zeit von mehreren Monaten fast ausschließlich auf ELA-Kredite seiner Notenbank angewiesen war, also eigentlich schon insolvent war, da das Land von den Finanzmärkten abgetrennt keine Refinanzierung des Haushaltes mehr hinbekam. Dies hieß damals aber zugleich auch, dass die griechische Notenbank den Spitzenfinanzierungszins von einem Prozent für Notkredite an die griechischen Geschäftsbanken nicht erheben konnte und der circulosus vitiosus von Kreditbedarf und Bankenkrise sich unendlich fortzusetzen drohte.

Allein die Tatsache, dass Griechenland Hilfen durch die EZB zu deren günstigsten Bedingungen bekam, führte dazu, dass das Volumen der ELA-Kredite leicht zurückging, Griechenland deshalb aber längst nicht aus der Krise heraus ist. Die ELA-Hilfen hatten während der Finanzkrise auch die Länder Zypern und Italien in Anspruch genommen und bei der Rettung des Immobilienfinanzierers Hypo Real Estate (HRE) griff man auf die Extra-Liquidität der ELA-Kredite auch in Deutschland zurück.

Zypern ist aus den Schlagzeilen heraus, aber längst nicht gerettet. Italien dominiert die Schlagzeilen und rutscht immer tiefer in eine Staatskrise und die HRE ist im Prinzip kurz und bündig und in aller Verschwiegenheit verhökert worden auf Kosten der Bürger Deutschland. Mitte Mai 2018, also etwa Zehn Jahre nach der Rettung der Hypo Real Estate hat sich der deutsche Staat, fast komplett aus dem Nachfolge-Institut pbb Deutsche Pfandbriefbank zurückgezogen. Die HRE platzierte damals im Mai von vielen fast unbemerkt binnen weniger Stunden gut 22 Millionen pbb-Aktien bei großen Profi-Investoren wie z.B. dem Finanzinvestor Cerberus - what a name.

Mit dem Verkauf erlöste der in der Finanzkrise verstaatlichte ehemalige Immobilienfinanzierer nach eigenen Angaben rund 287 Millionen Euro. Die HRE hielt seit dem Börsengang der pbb vor knapp vier Jahren noch 20 Prozent an dem Institut, in das der gesunde Teil ihres Geschäfts abgespalten worden war, nun sind es noch 3,5 Prozent. Und dabei ist die Rettung und Verschleuderung eines deutschen Privatunternehmens ein Lehrbeispiel für die fatale Verwicklung der Politischen Ökonomie mit der Wirtschaft. Der Fall lehrt, wie mit immensen Steuermilliarden umgegangen wird.

Die Hypo Real Estate Holding GmbH (HRE) war eine seit 2009 verstaatlichte deutsche Bankenholding mit Sitz in München, die 123,98 Milliarden Euro Garantien zuzüglich 7,7 Milliarden Euro direkte Hilfe durch Kapitalmaßnahmen aus dem Finanzmarktstabilisierungsfonds (SoFFin) beansprucht hat. Die Gesellschaft war vormals die Hypo Real Estate Holding AG, die durch formwechselnde Umwandlung nach §§ 190 ff., 238 ff. UmwG mit Eintragung am 13. Dezember 2016 ins Handelsregister AG München in eine GmbH umgewandelt wurde, vor allem, um die zum HRE-Konzern gehörende Deutsche Pfandbriefbank und Depfa Bank, die in den Bereichen von gewerblichen Immobilienfinanzierungen sowie Staats- und Infrastrukturfinanzierungen tätig sind, aus der Schusslinie sprich Haftung für die Pleite der HRE zu bringen.

Aufgeteilt quasi in eine Bad Bank und eine Good Bank gehört die Hypo Real Estate Holding fortan dem Finanzmarktstabiliserungsfonds (FMS), einem Sondervermögen des Bundes, der zur Stabilisierung der deutschen Banken in der Finanzkrise 2008 gegründet worden war und heute von der Finanzagentur verwaltet wird.

Die ganze Umfirmierungs- und Rettungstrickserei hat die Deutsche Pfandbriefbank und die Depfa Bank wenig bis nichts, den deutschen Steuerzahler aber seit dem Börsengang der GmbH etwa 120 Mrd. Euro gekostet und Finanzinvestoren wie Cerberus an die Oberfläche des deutschen Bankensektors gespült, wo sie nun zu billigen Kosten und auf dem Rücken von Steuerzahlern zu Big-Playern geworden sind.

Angefangen mit einem maßlosen Chef, der es ermöglichte, dass eine Tochterfirma außer Rand und Band geriet, einer ignoranten Finanzaufsicht und folgenden rechtlichen Tricksereien wurde die Immobilienbank Hypo Real Estate bislang der teuerste Rettungsfall der deutschen Wirtschaftsgeschichte, wobei das Wort "Rettung" in diesem Zusammenhang ein Diminutiv größten Ausmaßes darstellt.

The Police ... Every Breath You Take

(Quelle Youtube)

Modern Monetary Theory - Teil III

Nach dem theoretischen Ansatz der MMT ist staatliche Verschuldung algebraisch formuliert privates Vermögen. Wenn Geld ein Ordnungselement ist, muss es auch mit allen anderen Ordnungselementen in einer Beziehung stehen, die als eine Lehre von den Gleichungen bzw. als eine Theorie der Verknüpfungen mathematischer Strukturen ausgelesen werden kann. In dieser Struktur übernimmt der Staat gewissermaßen den Einkauf von Gütern und Dienstleistungen sowie von allen Arbeitsleistungen seiner Bürger und gibt diese in Geldwerten als Einlagen bei seiner Zentralbank aus.

Der Staat steht somit in einer doppelten Funktion im Ordnungssystem des Geldes, insofern er Leistungen einkauft und deren Geldwert nach seinem Ermessen in Umfang und Zeit ausgibt. Hätte der Staat nur die Steuereinnahmen und müsste damit allein haushalten, sähe es trübe aus wie bei der schwäbischen Hausfrau, die von ihrem Ehemann jeden Tag ein Taschengeld bekommt, davon aber den gesamten Haushalt bestreiten müsste. In einem Staat funktioniert das nicht. Da bekommen alle Leistungsträger ihr Geld auf ihrem Bankkonto gutgeschrieben und der Staat gleicht diese Guthaben bei seiner Zentralbank dadurch aus, dass er die entsprechende Summe dort als eine elektronische Forderung der Zentralbank gegen sich kontiert.

Die Privat- und die Geschäftskonten werden also wie in jeder doppelten Buchführung nun als Verbindlichkeiten geführt. Das klingt schwierig, ist aber relativ leicht zu durchschauen; jedenfalls bis hierhin. Ersetzt man Leistungsträger (Personen und Körperschaften) durch Konten, dann hat eine Geschäftsbank ein Konto bei einer Zentralbank wie ein Bürger ein Konto bei seiner Geschäftsbank hat. Die Bürger haben also Forderungen gegenüber ihren Instituten wie diese gegenüber ihrer Zentralbank, während diese wiederum ihre Einlagen als Verbindlichkeiten gegenüber einer Regierung kontiert bzw. kontieren müsste auf eine Art, die die Verbindlichkeiten auch in dem Maß als 'vertragsgemäß' in einem Gläubiger-Schuldner-Verhältnis ausdrückt, dessen Einhalt auch gewährleistet ist; aber dies tut es fast nie.

Indem aber eine Regierung eine Verbindlichkeit gegenüber ihrer Notenbank eingeht, also dort ein Guthabenkonto für die Geschäftsbanken unterhält, damit diese die Leistungen der Leistungsträger bezahlen kann, hat sich die elektronische Bankbilanz gewissermaßen verlängert, oder, wie gerne zitiert wird, wurde Geld aus dem Nichts geschöpft. Während der Staat also seine Verschuldung erhöht, kommt es zu einer solcher Verlängerung der Kontenseite bei der Zentralbank und zugleich hat die Regierung jetzt weniger Forderungen als vorher gegenüber dem Institut, die also in dem Maße gesunken sind, wie die Verbindlichkeiten angewachsen sind und damit der Privatsektor zugleich auch über ein höheres Nettofinanzvermögen verfügt.

Das Ganze funktioniert also wie ein System der kommunizierenden Röhren, die von unterschiedlicher 'Dicke' sind und so den Eindruck erwecken, da in den unterschiedlichen Röhrer unterschiedlich hohe Wasserstände bestehen, die auch bei Zugabe von Wasser unterschiedlich hoch ansteigen, als würde auch unterschiedlich viel Wasser in die Röhren zufließen; das ist eine Sinnestäuschung. In diesem Zusammenhang muss man also den Satz verstehen: "Staatliche Verschuldung ist privates Vermögen"19 , insofern die Leistungsträger einer Volkswirtschaft (die Verkäufer) jetzt über mehr Geld auf dem Girokonto verfügen als vorher, zugleich aber keinem anderen Leistungsträger in der Volkswirtschaft die Menge an Giralgeld reduziert worden ist.

Es ist dies im Ansatz der MMT eine starke, direkte Verbindung von öffentlichen Schulden und privaten Nettofinanzvermögen, als jeder Euro, mit dem sich der Staat bzw. eine Regierung verschuldet, genau einen Euro an privaten Nettofinanzvermögen erzeugt. Wäre der Staat nicht so stark verschuldet, wären "wir" nicht so vermögend (Ehnts ebenda).

Ein kurzer Gedanke muss hier hier eingestreut werden. Ohne auf die vielfältigen Bestimmungsschwierigkeiten an dieser Stelle genau eingehen zu wollen, muss aber der Unterschied zwischen einer Zahlungsbilanz und einer Leistungsbilanz kurz skizziert werden. Ist die Zahlungsbilanz einer Volkswirtschaft eine zusammengefasste Größe über alle zwischen dem In- und Ausland erfolgten Transaktionen, so ist die Leistungsbilanz eine, in der Zahlungsbilanz enthaltene Teilbilanz, in der die Exporte von Waren und Dienstleistungen den Importen gegenübergestellt werden. Meistens wird in ökonomischen Zusammenhängen von der Leistungsbilanz im Sinne des BIPs gesprochen bzw. geschrieben und damit die wirtschaftliche Leistung einer Volkswirtschaft in einem bestimmten Zeitraum adressiert, also eher als eine "Stromgröße" verstanden.

Die MMT versteht in ihrer Grundkonzeption der doppelten Buchführung unter Staatsdefiziten oder -Guthaben keine "Stromgrößen". Für sie ist es wichtiger der Frage nachzugehen: wer verdient was und wer zahlt wieviel an wen? Das hat den Vorteil, dass die hohe Zahl an 'Unschärferelationen' im quantitativen Zahlenwerk der Ökonomik so weit wie es geht reduziert werden können und damit weniger auf die Ungleichheiten als Entitäten als auf deren Herkunft Wert gelegt werden kann.

So ist auch der Unterschied in der Vermögensverteilung der privaten Haushalte besser, da weniger ideologisch zu erfassen, wenn man erkennt, dass an einer steigenden Verschuldung eines Staates nicht alle Leistungsträger gleichermaßen partizipieren, gleichwohl die Verschuldung für alle gilt.

Neben den nicht-ökonomischen, was die Erfassung in quantitativen Größen angeht, die somit schwer zu erfassen sind, gibt es quantifizierbare Größen allenthalben. Eine davon ist z. B. die Steuerquote20 . Für das Jahr 2019 rechnet das deutsche Finanzministerium damit, dass der Schuldenstand des deutschen Staates im laufenden Jahr erstmals seit langer Zeit wieder unter die Maastricht-Grenze von 60 Prozent des Bruttoinlandsprodukts (BIP) sinken wird. Bei der Bewertung der Steuerquote macht sich die gute Lage am Arbeitsmarkt genauso bemerkbar wie die deutlich gesunkene Zinslast im Staatshaushalt. "Die Zinsausgaben der öffentlichen Hand in Deutschland verringerten sich im Jahr 2018 auf nur noch 0,9 Prozent der Wirtschaftsleistung und damit auf den tiefsten Stand seit 50 Jahren", heißt es in einem Bericht des Ministeriums. Dieser zeigt, dass ein durchaus signifikanter Anteil der staatlichen Steuereinnahmen zulasten der Steuerzahler ging. Denn die Steuerquote - also der Anteil der Steuern am Bruttoinlandsprodukt - so der o.e. Bericht, ist im vergangenen Jahr "auf ein Hoch von 23,7 Prozent gestiegen", und das Ministerium rechnet im laufenden Jahr 2019 mit einer weiteren Zunahme auf 23,75 Prozent.

Nehmen wir die Position der MMT hier ein, dann hat die Bundesregierung die Leistungen der deutschen Leistungsträger bereits im letzten Jahr günstig eingekauft und will dieses Preisdumping auch fortsetzen.

Man erkennt daran recht deutlich, dass die Steuerquote ein wichtiger, quantitativer Gradmesser für die Analyse der Herkunft und der Größe (in Prozent) der Abschöpfung wirtschaftlicher Leistung ist. Steuern anzugeben in absoluten Zahlen ist also wenig sinnvoll wie Steuereinnahmen als Rekordeinnahmen oder - was selten vorkommt - als Steuerreform mit sinkenden Volumina zu vermelden wenig aussagekräftig sind. Dass ein Staat mehr einnimmt, wenn die Wirtschaft wächst, ist keine Überraschung und auch weder notwendig noch hinreichend. Wenn aber die Steuerquote steigt, macht das deutlich: Der Fiskus beansprucht von der gesamten Wirtschaftsleistung mehr für sich. Deshalb ist die Quote ein guter Indikator für die Belastung der Bürger und Unternehmen und gibt genau an, wer wen wie hoch belastet bzw. wer wieviel wem bezahlt.

Würde eine Regierung grundsätzlich steuergerecht Politik machen, müsste in wirtschaftlich guten Zeiten eigentlich die Steuerquote sinken. Im Jahr 2016 lag die Steuerquote in der BRD laut dem damaligen Stabilitätsprogramm bei 23,3 Prozent. Dann kletterte sie 2017 auf 23,5 Prozent, 2018 schließlich auf 23,7 und nun im laufenden Jahr voraussichtlich auf 23,75 Prozent. Was nach kleinen Abweichungen klingt, macht durchaus einen erklecklichen Unterschied in den Portemonnaies der Leistungsträger. Würde die Steuerquote wie politisch versprochen im Jahr 2019 nur von 23,75 auf 23,3 Prozent gesenkt, entspräche das einer Entlastung für den Steuerzahler von rund 15 Milliarden Euro.

Die Steuerquote kann also durchaus mit herangezogen werden zur Bewertung der finanzwirtschaftlichen Entwicklung eines Landes, weniger zur wirtschaftlichen Entwicklung selbst. Sie impliziert keinen Automatismus, sie impliziert als eine Kennziffer der Politischen Ökonomie das Verhältnis, dass eine Regierung zu ihren Leistungsträgern unterhält.

So ist es kein Zufall, dass die USA (19,8), Japan (18,6, 2015), die Schweiz (21,0) eine deutlich geringere Steuerquote ausweisen und mit Japan eins der höchst verschuldeten Länder weltweit darunter sich befindet.

Vergleicht man im Referenzjahr 2016 die Quoten der Schweiz und der USA mit denen Deutschlands, dann hätten die deutschen Leistungsträger mit der Steuerquote Schweiz etwa 100 Mrd. Euro, mit der der USA etwa 350 Mrd. Euro gespart. Vergleicht man Steuerquoten in einer Volkswirtschaft über mehrere Jahre oder mit denen anderer Volkswirtschaften, dann sagt das nicht, wie oben bereits vermerkt, etwas aus über die Frage, ob Steuerersparnisse auch gleich oder gerecht verteilt wurden; im Gegenteil. Gerade die Schweiz ist weltweit führend in der ungleichen Verteilung der Vermögen und die USA folgen da mit wenig Abstand.

Was wir unter der Steuerquote hervorheben möchten, ist die Beziehung zwischen öffentlichen Schulden und privaten Sparguten bzw. Nettofinanzvermögen. Wir bleiben im Bild der kommunizierenden Röhren und betonen an dieser Stelle noch einmal, dass jeder Euro an deutscher Staatsverschuldung im elektronischen Saldo genau einem Euro an privaten Nettofinanzvermögen entspricht. Geht man einen Schritt weiter im Gedanken, dann muss man einräumen, dass es wenig Sinn macht, gleichzeitig sparen zu wollen und Gewinne im Außenhandel erzielen zu wollen. Dass Deutschland das Land der Sparer und einer der Exportweltmeister ist, mag nun verwundern, widerspricht der eben notierten Einsicht nicht.

Geht man mit der Einteilung von privater Produktion und öffentlichen Schulden weiter an diese Salden heran, dann könnte der private Sektor der Produktion keine Außenhandelsüberschuss produzieren, würden die Leistungsträger einer Volkswirtschaft konsequent sparen; das ist leicht einzusehen und das haben wir ausführlich besprochen, inwiefern privates Investment, also die Liquidierung privater Vermögen zur Erwirtschaftung jeder Art von Gewinn notwendig ist.

Würde nun der Staat als Sektor der öffentlichen Produktion (nicht Verwaltung) die Stelle des "Sparers" einnehmen, insofern er einen nachhaltig ausgeglichenen Haushalt anstrebt, würden also Staat und Leistungsträger zugleich sparen, dann, und nur dann würde man im Saldo Vermögensabbau und Deflation feststellen müssen. Das bezieht sich auf eine isoliert betrachtete Volkswirtschaft und gilt aus Sicht der MMT um so mehr, wenn es um Wirtschaftsräume von unterschiedlichen Volkswirtschaften wie etwa der Euro-Zone geht.

Volkswirtschaftlich betrachtet sind die saldenmechanischen Zusammenhänge zwingend, da Liquidierung von Eigentum einen Faktor der Verschuldung in der privaten Produktion freisetzt, Produktion, ohne diesen Faktor, der auch das Gläubiger-Schuldner-Verhältnis grundlegt, ein Nullsummenspiel ohne Gewinn (und Verlust) wäre. Das gleiche gilt strukturell auch für eine Regierung und den Staatshaushalt.

Die asymmetrische Struktur dieses Verhältnisses ist es, das Wachstum und Rezession, Armut und Reichtum in Gang hält. Und zwar auf beiden Seiten, der privaten wie der öffentlichen Produktion. Der Staat verausgabt private Produktion, auch die, die noch gar nicht fertig produziert worden ist und schafft eben durch diese staatlichen Ausgaben elektronische Einlagen für die Verwertung im Wirtschaftskreislauf. Hauptsächlich dort, aber auch im Sektor des Privatkonsums durch Steuererleichterungen und staatlich finanzierte Programme des Sozialausgleichs wie etwa die "Mütterrente", das "gute Kitagesetzt" (niedliche Bezeichnung) etc. akkumulieren sich Teile der Staatsausgaben somit eben da, wo in der Regel Einnahmen über Ausgaben liegen.

Per Saldo summieren sich also auch die Staatsausgaben in einem asymmetrischen Verhältnis bei den Unternehmensergebnissen (Profiten) und den privaten Nettoersparnissen, deren Schnittmenge man durchaus auch als Vermögensaufbau bezeichnen kann, da Unternehmen, Management, Angestellte wie Rentner, Arbeitslose wie in Ausbildung sich befindende Bürger davon profitieren, was wir deshalb auch als Wohlstand einer Nation in Abgrenzung zur Wohlfahrt einer Nation analysiert haben.

Vermögen sind also eine Schnittmenge gebildet aus privater und öffentlicher Produktion und keineswegs allein Sache privaten wirtschaftlichen Erfolgs. Vermögen so wie sie in Industriegesellschaften nun mal sind als der Saldo einer Verteilung von Einkommen privater und rechtlicher Körperschaften (Erwerbstätige und Unternehmen) sowie von Ersparnissen, wozu auch Einkommen aus nicht-erwerbstätiger Beschäftigung zählen, haben also nur indirekt und potenziell mit der Geldschöpfung zu tun. Meist ist ein wenig unternehmerisches Geschick wie privates Wissen über Anlageallokationen von wesentlicher Bedeutung dazu.

Wir sehen, lange bevor es Zentralbanken und staatliches Geld gab, waren die asymmetrischen Strukturen zwischen Einkommen und Vermögen sichtbar. Moderne Geldschöpfung und Verteilungsgerechtigkeit stehen in keinem Zusammenhang. Deshalb ist auch wenig hilfreich, wie bereits dargelegt, sich einer historisierenden Perspektive des Geldes zu bemühen. Stets aber gab es Löhne und Steuern und stets war damit auch ein Zusammenhang angesprochen, den wir Politische Ökonomie nennen.

"It is thus impossible to separate the theory of money from the theory of the state"21 hebt den Schleier vom Gesicht der Neoklassik, die nur allzu gerne Geld als einen neutralen Faktor und nicht als einen wesentlichen Träger der Politischen Ökonomie veranschlagen möchte. Diese apolitische, "neutrale" Sichtweise verkennt nicht nur, dass eine Theorie des Geldes nicht von einer Theorie des Staates, Ökonomie nicht von Politik zu trennen ist. Und wie sehr beide verwoben sind, zeigt die Euro-Zone. Darin wird auch sichtbar, dass allein der Hinweis darauf, dass asymmetrische Strukturen länderübergreifend weder logisch noch finanzmechanisch zu verschleiern sind, dass Zahlungsbilanzüberschüsse, also Mehreinnahmen im Export gegenüber einem anderen Land zumindest auf mittlere Sicht qua Wechselkursanpassung "weg-arbitriert" werden können. Wer dies glaub, befindet sich auf einen fatalen Holzweg und verklärt einen vergangenen Zustand, als Italien etwas schneller 'arbitrierte' als Wechselstrom seine Spannung änderte.

Wechselkursanpassungen behalten stets das immanente Risiko und transportieren es weiter in die Zukunft. Außenhandel ist keine risikofreie Angelegenheit wie auch die Gründung und Finanzierung eines Unternehmens. Ohne Risiko geht es nicht und deshalb sind auch Außenforderungen, also Guthaben gegenüber einer anderen Volkswirtschaft keine risikofreie Angelegenheit. Sie stehen in den Büchern, in den Bilanzen als disponible Guthaben, aber wer glaub, er hätte dieses Geld bereits in der Tasche ist ein Träumer.

Das ist der intellektuelle Vorteil der MMT, die von buchhalterischen Kriterien wie Forderungen und Verbindlichkeiten und nicht von buchhalterischen Größen, also von Konteneinträgen als faktische Geldvermögen ausgeht.

Vordergründig erscheint es, als könnte man die Asymmetrie zwischen den Volkswirtschaften durch Wechselkursanpassungen weg-arbitrieren, also ausgleichen. Solche bilanz-disproportionalen Unterschiede wie etwa die Wettbewerbsfähigkeit einer Volkswirtschaft, das Vertrauen der Märkte, das branchenübergreifend besteht, also so etwas wie ein "Goodwill" eines Unternehmens u.a. können nicht ausgeglichen werden, indem man Geldwerte länderübergreifend annähert. Nur eine stark verkürzte Sichtweise war zufrieden damit, wenn in Europa und fast überall auf der Welt die Wechselkurse sich immer und wieder neu anpassten, sich aber in der Produktion, im Wettbewerb und bei allen anderen bilanz-disproportionalen Faktoren nicht geändert hat.

Dieser Unterschied wird deutlich sichtbar, wo Wechselkursanpassungen nicht möglich sind und ein zwar einheitlicher Währungsraum besteht, nicht aber eine in sich geschlossenen Volkswirtschaft mit einer gemeinsamen Politik, gemeinsamen Steuern und zentral gesteuerten Staatsausgaben wie in der Eurozone. Dort, so sehen wir tagtäglich, bestehen trotzt erheblicher, politischer Anstrengungen der Anpassung Ungleichgewichte, die so erheblich sind, dass lediglich von einem politischen Management dieser Ungleichgewichte die Rede sein kann; eine Lösung der Probleme aber in weiter Ferne liegt und durch die Rede von einer vermeintlichen Lösung durch Einführung von unterschiedlichen Währungen mit den Möglichkeiten der folgenden Wechselkursanpassungen nicht nur das Experiment der Europäischen Union beendet wäre, sondern auch mehr als erhebliche Zweifel übrig bleiben, ob denn dies Unterfangen überhaupt einen Sinn machte und theoretisch begründet wäre.

Was immer wieder in die Diskussion gerät und dort die größten Widerstände auslöst ist die Frage nach europäischen Staatsanleihen. Die Erfahrung der Euro-Zone lehrt, dass anscheinend eine Währung allein und eine Zentralbank für alle Euro-Staaten nicht ausreicht. Eigentlich geht die Diskussion schon seit der Einführung des Euros bis heute in einem krassen Pro und Kontra um diesen Punkt. So sind einige der Experten der überzeugten Auffassung, dass die Euro-Zone zügig sich aufmachen sollte, ein europäisches Finanzministeriums aufzubauen, das dann auch in der Lage sein sollte, europäische Staatsanleihen aufzulegen mit dem Ziel, so für ausreichende Beschäftigung zu sorgen; aber das war von Anfang an höchst umstritten.

Im europäischen Experiment wären ein Finanzministerium sowie ein neuer Markt an europäischen Anleihen nicht nur aufwendig und theoretisch unsicher in seinen Auswirkungen. Wenn es schief ginge, wie hoch wäre der Schaden und wer trüge die Verantwortung? Leichter ist es da mit der vergleichenden Analyse, ob denn überhaupt eine Beziehung besteht zwischen dem Arbeitsmarkt und den geldpolitischen Entscheidungen einer Notenbank?

Ausgangspunkt dazu ist die Erfahrung, dass nationale Regierungen in Zeiten abnehmender Kaufkraft oder abnehmender Nachfrage, die in Richtung einer Krise verlaufen, diesen, ganz im Sinne von Keynes durch Erhöhung der Staatsausgaben stabilisierend entgegenwirken können und schlussendlich dadurch Massenarbeitslosigkeit beherrschbar bzw. vermeidbar ist. Geldpolitische Markteinwirkungen frühzeitig angefahren haben zudem den Vorteil, dass damit präventive Wirkung erzeugt werde, da die Effekte auf den Arbeitsmärkten in relativer Verzögerung auftreten und auch einigermaßen gezielt beschlossen werden können, also steuerbar sind. Abwrackprämien haben das für die deutsche Automobilwirtschaft bestätigt.

Aber ist das wirklich so einfach? Eine Erhöhung der Staatsausgaben ist strukturell betrachtet ähnlich einer Abwertung der Währung. Macht eine Regierung die Produkte ihrer Leistungsträger billiger, wertet sie ab. Dieses Instrument der Krisenbekämpfung ist nur eins, das den Mitgliedern der Euro-Zone nicht zur Verfügung steht. Deshalb steht auch von Beginn der Euroeinführung an die leidenschaftliche Auseinandersetzung im Raum um die Frage, wie denn jene Staaten der Euro-Zone sich aus einer Krise befreien können sollen, wenn sie über keine, für sie selbst und von ihnen selbst einsetzbaren wirtschaftspolitischen wie auch geldpolitischen Instrumente verfügen?

Das politische Gießkannenprinzip einer durch die EZB allein verfügten Geldpolitik für die gesamte Euro-Zone könne gar nicht zeitlich, dem Volumen nach und sektorspezifisch wirken. Im Prinzip führte dieser Streit dazu, dass Länder zwar der EU, nicht aber dem Euro beitraten. So Großbritannien, Schweden und Dänemark. Schauen wir auf diese drei Länder, dann sehen wir, dass sie, die die Eurokrise innerhalb der EU aber außerhalb der Eurozone verbracht haben nur im Durchschnittsvergleich bessere Arbeitslosenquoten aufweisen. So lagen die Anfang 2017 bei 4,7% (GB) bzw. 6,8% (SE) und 5,7 (Den) gegenüber 9,1% in der Eurozone ist es schon methodischer Unfug, einzelnen Länder mit einem Durchschnittswert von 19 anderen Ländern zu vergleichen, so liegen auch alle Bewertungen und Schlussfolgerungen daraus auf dem gleichen intellektuellen Niveau.

Betrachtet man allein nur die drei Länder mit einzelnen anderen Ländern der Eurozone und dies zum gleichen Zeitpunkt wie auch über einen Zeitraum von 18 Jahren, dann wird man sehen (wir haben darüber ausführlich gehandelt), dass diese scheinbar logische Demarkation zwischen Euro- und Nicht-Eurozone nicht hinreicht. Eine ganze Reihe von Ländern standen mit ihren Arbeitslosenquoten besser da, als die drei Nicht-Euro-Länder22 . Wenn also der Euro nicht prinzipiell einen Unterschied in der Arbeitslosenquote bedingt, wenn zudem die geldpolitischen Maßnahmen der EZB wie die geldpolitischen Maßnahmen der drei und aller anderen EU-Staaten strukturell zu ähnlichen Ergebnissen führten, nämlich dass einige Länder davon besonders, einige davon weniger profitiert haben, was macht dann den Unterschied aus, der ja sichtbar ist?

Da ist zuerst einmal die Einsicht, dass Notenbankpolitik, so sie überhaupt ursächlich ist für Arbeitsmarkteffekte und so sie auf unterschiedliche Volkswirtschaften einwirkt, auch innerhalb einer Wirtschaftsgemeinschaft, unterschiedliche Ergebnisse zeitigt. Es kommt eben auch hier zu den o.e. asymmetrischen Effekten, die sich nicht einfach weg-arbitrieren lassen. Nehmen wir also diese Effekte, dann schneidet die Eurozone gegenüber den drei EU-Mitgliedern, ohne den Euro gar nicht so schlecht ab.

Was Kritiker und Experten im Verein mit Populisten aus Politik und Medien gerne übersehen, ist, dass in Deutschland schon mit Prof. Lucke und Herrn Henkel, in Frankreich mit M. Le Pen, in Holland und anderswo unter Zuhilfenahme der Euro-Diskussion eigentlich einen anti-europäische Idee verfolgt wurde, deren nationalistische Ausprägung erfolgreich im Brexit und mit der Präsidentschaft von Donald T. sich realisierte, weitere populistische Parteien bis heute erstarken hilft.

Zu diesen politischen Auswirkungen und den akademischen Unbedachtheiten gesellte sich noch ein finanzwirtschaftlicher Effekt, nämlich die offensive Spekulation gegen die Euro-Krisenländer, zuletzt gegen Griechenland, die die als PIIGS (Portugal, Italien, Irland, Griechenland und Spanien) und neuerdings sogar als GIPSIZ (Griechenland, Irland, Portugal, Spanien, Italien und Zyperns) gebrandmarkten Wirtschaften obendrein noch für schuldig erklärten ob der geldpolitischen und arbeitsmarktpolitischen Krisen dieser Länder; wie nahe Politik und Geld sich mittlerweile gekommen sind, mag auch dieser Zusammenhang bestätigen.

Die so gebrandmarkten 'Pigs und Gipsiz' legten den Grundstein für das Erstarken des Nationalismus, des Protektionismus und Unilateralismus gegen die vernetzten und kooperativen Formen der globalen Wirtschaft, schädigen nicht nur diese, sondern vor allem die Schwellenländer und Emerging Markets und nicht zuletzt sich selbst; ganz vorneweg GB und die USA. Aber was bleibt in der Sache?

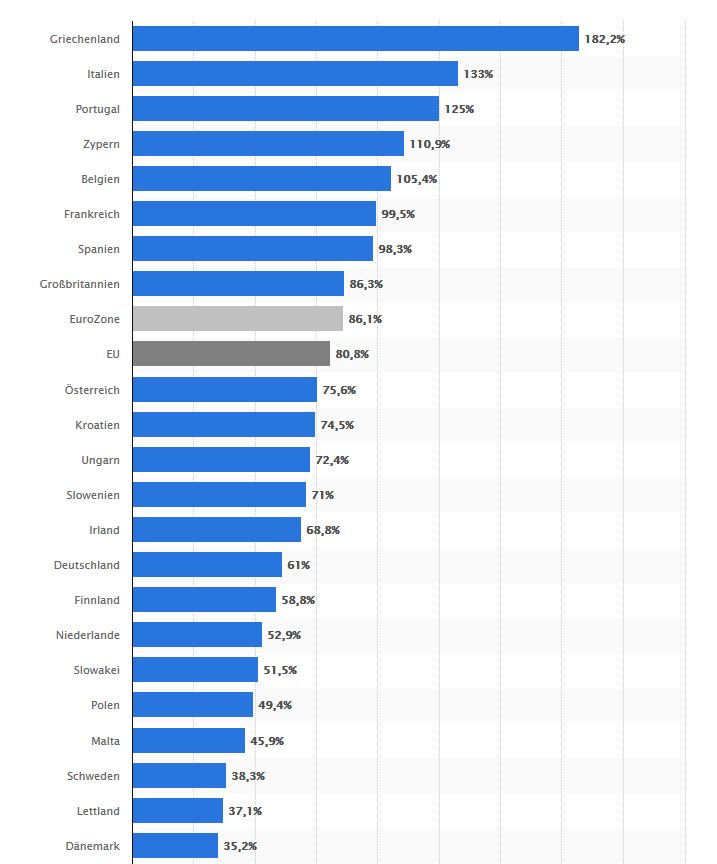

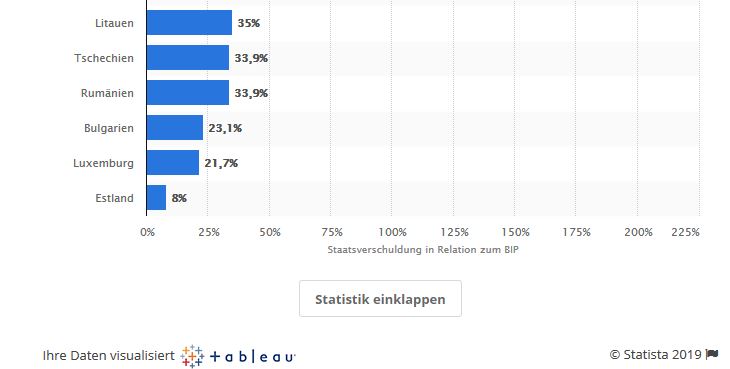

Nicht viel. Die krude Behauptung, der Euro teilt die Staaten in hoch verschuldete und nicht verschuldete, kann nicht gehalten werden. Die schwedische Regierung kam, ohne in eine Finanzkrise zu rutschen, durch die schwierigen Zeiten nach der internationalen Finanzkrise. Schwedens Staatsverschuldung war 2008 mit 36,76 Prozent vom BIP nicht sonderlich hoch, stieg 2014 auf ihren Höchststand von 45,54 Prozent, um bis 2018 wieder auf 38,03 Prozent vom BIP zu fallen. Das bei diesen Proportionen auf den internationalen Finanzmärkten kein Zweifel an der schwedischen Zahlungsfähigkeit und -bereitschaft aufkam, wundert nicht. Und kann damit auch nicht als Argument gegen den Euro bzw. die Eurozone herangezogen werden; welch ein logischer Unsinn!

Ob

nun Schweden in eigener oder in fremder Währung verschuldet ist,

spielt auf den Finanzmärkten so überhaupt keine Rolle.

Anders sieht es für GB aus. Hier stieg die Staatsverschuldung

zwischen 2008 und 2018 von 49,92 auf 86,34 Prozent, blieb auch nach

dem Brexit-Votum auf diesem Niveau und nahm sogar nominell

kontinuierlich zu. Der Unterschied zu Schweden ist signifikant. Und

auch für GB gilt, die Nicht-Zugehörigkeit zur Eurozone hat

sich für GB über die letzten zehn Jahre nicht ausgezahlt;

im Gegenteil. GB liegt sowohl über dem EU wie auch über dem

Eurozonen-Durchschnitt und dabei sind die Länder Italien und

Griechenland dort enthalten, was den Durchschnitt erheblich

beeinflusst. Eine negative Beziehung zwischen Euro und Vertrauen der

Finanzmärkte zu konstruieren, scheint doch ein wenig abwegig,

zumindest so einfach nicht.

GB ist ein Lehrbeispiel dafür, dass die Volkswirtschaften in Europa, was Zweifel an der Zahlungsfähigkeit und Zahlungsbereitschaft auf den internationalen Finanzmärkten angeht, besser darin beraten sind, einem größeren Wirtschaftsraum anzugehören. Und die Eurozone hat durchaus vergleichbare Schwierigkeiten bei der Staatenfinanzierung wie europäische Staaten, die nicht der Eurozone angehören. Eine Erklärung für positive wie negative Unterschiede muss also in einem erweiterten Zusammenhang zu suchen sein; einfache Erklärungen helfen dabei nicht.